出售亏损子公司“回血”1.5亿?顺丰控股资产负债率升至上市后最高?

2023-06-14 富美财经 浏览量:次

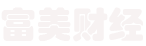

继2023年9月22日启动“总金额不低于10亿元且不超过20亿元的股份回购”计划以来,至今近9个月时间过去,顺丰控股(行情002352,诊股)股份有限公司(下称顺丰控股,002352.SZ)仅实际回购1亿余元,与回购计划相去甚远。 《投资时报》研究员注意到,上述股份回购行为是顺丰控股2023年内进行的第二次股份回购,2023年3月—9月,顺丰控股已使用自有资金19.9964亿元回购了3879.71万股股份。 一年发布两次不低于10亿元的股份回购计划需要充足的资金,那么,顺丰控股负债及现金流情况如何? 该公司2023年报显示,截至年底,顺丰控股总负债为1185.57亿元,同比增长5.87%,是2017年上市当年总负债249.28亿元的4.76倍。此外,据Wind数据显示,2020年—2023年,顺丰控股的资产负债率分别为48.94%、53.35%和54.67%,逐年增长。其中,2023年的资产负债率为该公司上市以来最高,这一资产负债率水平已超过了大多数同行。 不过,这一状况今年可能会有所缓解。今年5月12日,顺丰控股公告表示,拟以11.83亿元转让下属控股子公司丰网信息100%股权给深圳极兔。交易完成后,丰网信息不再纳入上市公司合并报表范围。 值得注意的是,丰网信息目前仍处于初期发展阶段且持续亏损,顺丰控股表示,本次出售可以消除丰网信息亏损对上市公司的负面影响。预计交易完成后,本次交易可为顺丰控股增加1.5亿元的合并归母净利润。 此外,有消息称,顺丰控股正考虑最早今年在香港二次上市,并已选定高盛、华泰证券(行情601688,诊股)和摩根大通等银行安排赴港二次上市相关事宜,或至多筹资30亿美元。尽管顺丰控股并未就上述消息给出官方回应,但此时出售亏损的丰网信息也或为二次上市做准备。 一年两次股份回购 6月1日,顺丰控股发布了关于回购公司股份的进展公告。截至5月31日,顺丰控股以集中竞价方式累计回购公司股份194.31万股,占公司目前总股本的0.04%,回购总金额为1.00亿元(不含交易费用),平均成交价为51.67元/股(最高成交价为54.42元/股,最低成交价为48.12元/股)。 此次股份回购,始于2023年9月22日,彼时,该公司计划在未来12个月内,以不低于10亿元且不超过20亿元的自有资金回购股份,回购价格为不超过70元/股,预计将回购1428.57万股—2857.14万股,约占公司当前总股本的0.29%—0.58%,回购的股份将用于员工持股计划或股权激励计划。 也即,自公布股份回购计划以来,近9个月、四分之三的时间过去,顺丰控股仅回购了十分之一左右的股份,与回购计划差距较大。 值得关注的是,《投资时报》研究员注意到,上述股份回购行为已是顺丰控股2023年内进行的第二次股份回购。 2023年3月2日,顺丰控股公告称,计划在未来6个月内,同样以不低于10亿元且不超过20亿元的自有资金,以不超过70元/股的价格通过集中竞价方式回购股份,所回购的股份同样用于实施员工持股计划或股权激励计划。 同年9月2日,顺丰控股表示上述股份回购已实施完毕,截至2023年9月1日,公司累计回购股份3879.71万股,占公司当前总股本的0.79%,平均成交价为51.54元/股,成交总金额为19.9964亿元。 资产负债率水平超大多数同行 一年发布两次不低于10亿元的股份回购计划,对顺丰控股来说意味着什么? 顺丰控股2023年报显示,公司全年实现营业收入2674.90亿元,同比增长29.11%;实现归母净利润61.74亿元,同比增长44.62%;实现扣非归母净利润53.37亿元,同比增长190.97%。 在营收利润增长的同时,顺丰控股负债总额也在增长。 截至2023年底,顺丰控股的总负债为1185.57亿元,同比增长5.87%,是 2017年上市当年总负债249.28亿元的4.76倍。其中,截至2023年末,顺丰控股持有货币资金410.63亿元;短期借款128.38亿元;一年内到期的非流动负债为111.74亿元,上年同期为83.36亿元,同比增长了34.04%,不过仍能有效覆盖短期债务。 据Wind数据显示,2020年—2023年,顺丰控股的资产负债率分别为48.94%、53.35%和54.67%,逐年增长。其中,2023年的资产负债率为上市以来最高,主要由于嘉里物流因收购子公司和少数股东股权而增加借款导致。 《投资时报》研究员注意到,事实上,顺丰控股的资产负债率已超过大多数同行。同样来自2023年报的数据显示,圆通速递(行情600233,诊股)(600233.SH)、中通快递(02057.HK)、韵达股份(行情002120,诊股)(002120.SZ)和申通快递(行情002468,诊股)(002468.SZ)资产负债率分别为30.73%、30.63%、55.13%和59.63%。 此外,尽管经过多年发展,顺丰控股已成为我国第一大、全球第四大的快递物流综合服务商,但该公司仍面临快递主业竞争激烈、新业务尚未成熟的问题。 据顺丰控股2023年报显示,分业务板块来看,该公司的收入来源于时效快递、经济快递、快运、冷运及医药、同城急送、供应链及国际、其他非物流业务七部分。其中,时效快递和供应链及国际是该公司的主要收入来源,分别占总收入的39.5%和32.8%。 值得注意的是,供应链及国际业务2023年的收入同比增长了124.1%,一举成为仅次于时效快递的顺丰控股第二大收入来源,但该项业务的收入却并不稳定。 今年一季度,顺丰控股实现营业收入610.48亿元,同比减少3.07%;实现归母净利润17.20亿元,同比增长68.28%。对于一季度的收入下滑,顺丰控股解释称,公司供应链及国际业务受到国际空海运需求及价格同比下行影响,国际空海运价格从历史较高区间回落至过去三年的较低水平,影响公司该业务板块收入增速和盈利水平。 此外,据顺丰控股发布的今年4月快递物流业务经营简报显示,该公司当月速运物流业务实现营业收入146.46亿元,同比增长27.29%;业务量为9.68亿票,同比增长29.59%;单票收入为15.13元,同比减少1.75%。 同时,该公司供应链及国际业务当月实现营业收入47.07亿元,同比下降29.97%。对于供应链及国际业务的收入下降,顺丰控股同样表示主要受国际空海运需求及价格均同比下行的影响。 顺丰控股2023年的收入构成情况  数据来源:公司2023年报 12亿出售子公司给极兔 市场竞争激烈、负债率攀升背后,顺丰控股也开始着手剥离资产。 《投资时报》研究员注意到,今年5月12日,顺丰控股公告表示,公司下属控股子公司丰网控股与深圳极兔签署协议,前者拟以11.83亿元,转让上市公司下属控股子公司丰网信息100%股权给后者。交易完成后,丰网控股不再持有丰网信息股权,丰网信息不再纳入上市公司合并报表范围。 据悉,这是今年国内快递行业金额最高的一起并购案。 具体来看,丰网信息持有深圳丰网速运有限公司(下称丰网速运)100%股权,后者是顺丰控股于2020年新成立的以加盟模式运营的品牌,同年9月开始对外提供快递服务,主要服务于经济型、下沉电商市场,定价更优惠,并与服务中高端商家和自营的“顺丰速运”形成双品牌,是顺丰进入经济型电商件市场的重要布局。 截至2021年末,丰网速运完成12个省、140个城市的覆盖及884个加盟站点,并独立投产10个中转场地。2023上半年,丰网速运进一步完善网络建设,并完成19个省、229个城市及2个直辖市的覆盖,运营1671个加盟网点。 值得注意的是,尽管网络建设迅猛,但丰网速运的日均业务量却增长缓慢。 资料显示,2020年“双十一”期间,丰网速运才首次突破日均100万单,至2021年达到日均100—200万单,2023年则增长至日均300—500万单,直至今年初,丰网速运才刚刚实现800—1000万单,与同期“三通一达”日均数千万单的业务量相距甚远。 而据国海证券(行情000750,诊股)发布的研报显示,目前快递行业的盈亏平衡线约为日均2500万单,丰网速运远未达到这一水平。基于此,目前的丰网速运或许并不是一项优质资产。 据交易公告显示,丰网信息2023年全年净亏损7.47亿元,今年一季度该公司再创净亏损1.43亿元,截至今年3月末,丰网信息的负债总额为21.26亿元。对顺丰控股来说,本次出售可以消除丰网信息亏损对上市公司的负面影响。预计交易完成后,本次交易可为顺丰控股增加1.5亿元的合并归母净利润。 而极兔速递也正寻求合适的并购资产,《投资时报》研究员注意到,极兔速递一年半前才刚斥资68亿元吞并了百世快递(BEST.N)。 另一方面,结合顺丰控股拟于香港二次上市的消息,此时出售亏损的丰网信息也或为公司二次上市做准备。 近期有市场消息称,顺丰控股考虑最早今年在香港二次上市,并已选定高盛、华泰证券和摩根大通等银行安排赴港二次上市相关事宜,或至多筹资30亿美元。目前,顺丰控股并未就上述消息给出官方回应。

数据来源:公司2023年报 12亿出售子公司给极兔 市场竞争激烈、负债率攀升背后,顺丰控股也开始着手剥离资产。 《投资时报》研究员注意到,今年5月12日,顺丰控股公告表示,公司下属控股子公司丰网控股与深圳极兔签署协议,前者拟以11.83亿元,转让上市公司下属控股子公司丰网信息100%股权给后者。交易完成后,丰网控股不再持有丰网信息股权,丰网信息不再纳入上市公司合并报表范围。 据悉,这是今年国内快递行业金额最高的一起并购案。 具体来看,丰网信息持有深圳丰网速运有限公司(下称丰网速运)100%股权,后者是顺丰控股于2020年新成立的以加盟模式运营的品牌,同年9月开始对外提供快递服务,主要服务于经济型、下沉电商市场,定价更优惠,并与服务中高端商家和自营的“顺丰速运”形成双品牌,是顺丰进入经济型电商件市场的重要布局。 截至2021年末,丰网速运完成12个省、140个城市的覆盖及884个加盟站点,并独立投产10个中转场地。2023上半年,丰网速运进一步完善网络建设,并完成19个省、229个城市及2个直辖市的覆盖,运营1671个加盟网点。 值得注意的是,尽管网络建设迅猛,但丰网速运的日均业务量却增长缓慢。 资料显示,2020年“双十一”期间,丰网速运才首次突破日均100万单,至2021年达到日均100—200万单,2023年则增长至日均300—500万单,直至今年初,丰网速运才刚刚实现800—1000万单,与同期“三通一达”日均数千万单的业务量相距甚远。 而据国海证券(行情000750,诊股)发布的研报显示,目前快递行业的盈亏平衡线约为日均2500万单,丰网速运远未达到这一水平。基于此,目前的丰网速运或许并不是一项优质资产。 据交易公告显示,丰网信息2023年全年净亏损7.47亿元,今年一季度该公司再创净亏损1.43亿元,截至今年3月末,丰网信息的负债总额为21.26亿元。对顺丰控股来说,本次出售可以消除丰网信息亏损对上市公司的负面影响。预计交易完成后,本次交易可为顺丰控股增加1.5亿元的合并归母净利润。 而极兔速递也正寻求合适的并购资产,《投资时报》研究员注意到,极兔速递一年半前才刚斥资68亿元吞并了百世快递(BEST.N)。 另一方面,结合顺丰控股拟于香港二次上市的消息,此时出售亏损的丰网信息也或为公司二次上市做准备。 近期有市场消息称,顺丰控股考虑最早今年在香港二次上市,并已选定高盛、华泰证券和摩根大通等银行安排赴港二次上市相关事宜,或至多筹资30亿美元。目前,顺丰控股并未就上述消息给出官方回应。

-

-

跟美联储唱反调?里萨兹:现在降息才能降通胀

里萨兹财富管理公司(Ritholtz Wealth Management)首席投资官里萨兹(Barry Ritholtz...

- 股票证券 2023-07-21

-

跟美联储唱反调?里萨兹:现在降息才能降通胀

-

-

上市交易股票的评估方法有哪些

上市交易股票的评估方法如下:1、正常市场条件下,可以采用市场法进行评...

- 股票证券 2023-07-21

-

上市交易股票的评估方法有哪些

-

-

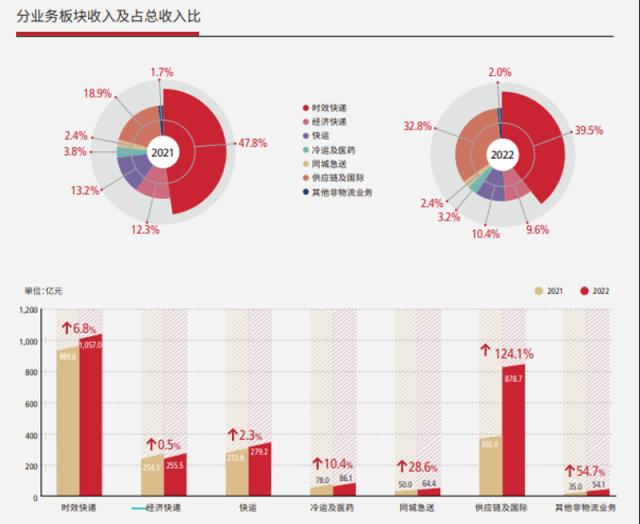

英国央行前行长警告:数据已亮红灯!央行再行动将引发衰退

英国央行前行长默文·金恩(Mervyn King)警告称,为了遏制通胀,英国央行过...

- 股票证券 2023-07-21

-

英国央行前行长警告:数据已亮红灯!央行再行动将引发衰退

-

-

美国财政部长:不要过度解读CPI数据!软着陆完全有可能

美国财政部长耶伦表示,劳动力市场的降温(并非步履蹒跚)确实在帮助减缓...

- 股票证券 2023-07-21

-

美国财政部长:不要过度解读CPI数据!软着陆完全有可能

-

-

【期货热点追踪】碳酸锂期货全线跌停!原因出在哪?

碳酸锂期货上市首日开盘,多数合约短信下挫,不到10分钟,碳酸锂主力合约...

- 股票证券 2023-07-21

-

【期货热点追踪】碳酸锂期货全线跌停!原因出在哪?

-

-

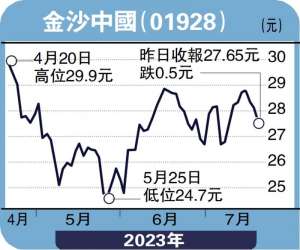

安里人语-行业复苏势头明显 濠赌股看涨-冯文慧

图:金沙中国(01928)受惠访澳旅客数量持续增加,澳门经济增长将重拾正轨...

- 股票证券 2023-07-21

-

安里人语-行业复苏势头明显 濠赌股看涨-冯文慧