蚂蚁“金融普惠”了谁?

2023-06-19 富美财经 浏览量:次

(原标题:蚂蚁“金融普惠”了谁?)01就在这阵子,银行降息的新闻一再引发社会关注。上周一,四大行(工、农、中、建)宣布再度调低银行存款利率,活期存款的年化利率已经降到了0.2%。嗯,离“负利率时代”就差临门一脚了。当下的情形是:储户们举目四望,竟找不到一个能跟CPI硬扛的产品。银行存款利率下降,免不了触动人们在财富保值增值上的信心痛点。炒股,A股一道光,绿到人发慌;存款,利息不能说没有,但顶多算是聊胜于无。这番情形,要搁多年前,人们还是挺膈应的。大家手头有些闲钱,但又怕有急用,所以通常都是去银行活期存款。存折一放大半年,回头一看……利息呢,几乎蒸发了?但你发现没,到了今天,普通公众对存款利率下降的敏感度有是有,但不多。原因很简单:大家手头有闲钱,还准备随借随还灵活取用的,都不怎么存银行活期了,放余额宝里的居多。不放余额宝也行,只不过,那“T+0赎回”的模式总是发出“真香预警”。货币基金(余额宝就是)流动性从理论上没活期存款强,但对消费者而言,在体验上已经几无差别,具有某种“准储蓄”特征。我查了下数据,截至今年一季度,余额宝的用户数已经超过了7个亿,算上其他的货币基金,中国货币基金用户的规模确实够庞大。虽说存款利率走低也会对货币基金收益有影响,可好歹人们有得选了。有闲钱后只能存活期,存活期只能被极低利率牵着走的年代,已经过去了。看着那挑衅般的0.2%活期利率,许多人可能会对余额宝哼上一句:至少还有你,值得我去珍惜——我刚打开看了下,我手机上的余额宝最新年化利率还有1.742%。跟5年前肯定没法比,但足以碾压世界大多数国家的定期存款利率了。02说到这,有些人可能不以为然:你说的“闲钱只能存活期”,是几百年前的事了吧?现在灵活存取的货币基金,还不是一拎一大堆?“AI世代”的人,果然不懂古典互联网时代的痛。事实上,闲钱还能存进货币基金,也只是这10年来才有的事儿。节点性事件是:10年前,2013年6月13日,余额宝正式上线。这是多数国人了解货币基金的开端。对今天的国人来说,把钱放在余额宝或理财通,那都是理财标配了。可今天的习以为常,从来都不是理所应当。多年前,你想找个又有一定收益又能灵活取出的理财方式,结果必定是碰壁——银行活期存款,早就把你拿捏得死死的。那蚂蚁当初为什么会做出余额宝这款产品?背景并不复杂:那时候,很多用户用支付宝付款后,账户里还有余额。余额放在那,完全没任何收益,作为对比,银行活期利率当时都有0.75%。一方面是蚂蚁需要拉新留存,一方面是用户对支付宝里的余额没收益这事不爽,蚂蚁就在琢磨,能不能帮用户的闲钱多赚点收益。于是就有了全国第一家采用T+0赎回模式的货币基金余额宝。那过去十年,余额宝到底帮用户多赚了多少钱呢?3800多亿元。折合帮每个中国人多赚了270多。毋庸讳言,新生事物总是会被口水围裹。过去十年里,余额宝也曾面临监管环节的定性争议。可时至今日,它已经是个能经得起严苛合规审视的成熟产品了。正是这款产品,帮七八亿国人触达了在世界范围内都挺罕见的场景——银行之间的资金拆借,在全世界原本都只是银行这类大玩家之间的交易(跨行套利是银行的重要利润来源),很少能落到老百姓头上。可现在,中国普通老百姓也能在买货币基金中,享受到其收益。03好好好,你说余额宝是普惠,那花呗呢,它的利率总比一般银行借贷利率高吧?有些人免不了会这样诘问。这几年,将花呗跟高利贷挂钩,算是网上挺常见的观点了。花呗算不算高利贷,我没法立场先行地做判断。但我知道,既然要说某款产品是高利贷,那就得先把“高利贷”还原为法律概念,而非变为道德大帽。在当下中国,民间借贷是被允许的,高利贷则是违法的,怎么区别二者?法律给出的界定是:借贷利率不能超过银行同期同档次贷款利率的4倍。超了,那就是高利贷。那花呗的利率水平,大概是怎样的呢?我在网上找到了下面这张图。数据能说话:花呗的利率,并没有高于很多银行信用卡的,也就是市场一般水平。若要将“高利贷”的概念泛化,变为“逆我者,喷”的飞镖,那银行信用卡估计要被射成筛子。问题又来了:即便花呗不是高利贷,利率也没高过银行信用卡,为什么移动支付平台就得推花呗?在部分人看来,做消费金融=做放贷生意=吃高利贷。那我要是说,花呗最早被推出,压根就不是为了做消费金融呢?这不是瞎扯,花呗本就是因网民移动支付需要而生。很多古早网民都知道,N年前,在网上买东西,支付都得靠网银。这款已不被许多00后所知的支付辅助工具,当年可是成功激起了无数用户的不爽——因为输密码插U盾,简直太麻烦了,就算你密码没忘记没输错,也经常是支付不成功。正因如此,在2010年以前,中国电商的支付成功率只有60%左右。到后来,支付宝团队针对用户痛点,如开通网银程序麻烦,输入账密流程繁琐,支付链路长门槛高等,推出了绑卡后快捷支付功能,才把支付成功率提高到90%。2013年前后,蚂蚁方面发现,支付成功率停在90%的坎这,怎么也上不去了。为什么?他们探访才知道,原因是,总有些人忘了绑卡,或卡内余额不足。怎么办?支付宝给出的问题解决方案就是:让用户赊账把东西买走,过后再还,于是才有了花呗。有了花呗,中国的移动支付成功率来到了99.99%。从60%到99.99%,对上网达人来说不算啥,可对无数商家来说,这太重要了,它意味着,到手的生意大概率不会再黄了。所以起初最欢迎花呗的群体就是商家。花呗甫一推出,就有超过150万户商户开通。有商户接入花呗之后,成交转化即刻提升了40%。就此看,花呗未尝不是消费者和商家双赢的产品。对用户而言,用花呗免去了开银行信用卡的麻烦,利率通常还更低。对商家而言,花呗提高了交易的成功率,带来的是更高的经营效率。说这么多,无非是想重申一点——你可以说,花呗还有这样那样的问题,但“高利贷”的帽子,真的不能想扣就扣。04不可否认,这些年来,互联网金融领域的确出现过不少乱象,P2P爆雷、套路贷、714高炮等,把“互金”的名声都给臭了。对那些高利贷产品该批就批,没毛病,但要谨防将所有跟互联网、金融沾边的产品都归于此列,然后抡起道德机枪一顿突突。是不是高利贷,该由法律说了算,而非主观贴标签。目前为止,尚无证据表明,包括支付宝、微信支付类的移动支付平台,涉足了高利贷地界。反倒是以前为“高利贷”所困的群体,实实在在地从这些互联网平台得到了好处。要知道,之前有不少欠高利贷的,都是有经营上的资金周转需求,却又无法从传统金融体系里得到融资支持的。其中就包括大量小微企业负责人、农场经营者等。他们不是因为挥霍无度去借高利贷,而是被资金链紧缺逼着去借了高利贷。如果将这些人的需求导向正常信贷渠道内,他们多数都不至于被高利贷逼得东躲西藏。这问题最终是怎么解决的?三个字:靠技术。蚂蚁发起的网商银行们通过信用体系,让原本没有抵押物的中小企业或个体户,有了获得经营性贷款的机会。网商银行们做的事,并非游离在现有金融体系之外,恰恰相反,是把更多的中小企业、更多的个体户纳入到了正规金融体系,让它们得到了更低的融资借贷成本。截至当前,网商银行累计发放过经营性贷款的客户,已经超过了5000万。每年网商银行新增的贷款客户中,有超过80%都是第一次在正规金融机构获得贷款。对很多没做过生意的网民而言,他们未必能感受到资金周转不开的切身之痛。但那些辛辛苦苦赚钱的中小企业最懂得,低门槛也更灵活的经营贷对他们意味着什么——很多时候,说是保命资金都不为过。如今,支持实体经济、扶持小微企业是政策面内的大基调。可很多人并不知道稳经济涉及的资金帮扶链路问题,他们以为喊喊口号就行,殊不知,支持实体经济连着的相关议题还有:要着力为小微企业解决融资痛点-要支持给小微企业提供融资支持的企业。骂互联网建构起的信贷金融,帮不了中国经济,但被骂的信贷金融却可以。这画风,多少有些诡谲。由此延伸到互联网平台评价的话题上,我认为,有必要申明两个观点:1,一家平台之所以能生存,一定是因为它满足了一部分人的需要。你为客户创造价值,客户才会选择你,这是再简单不过的道理。不要轻易否定其价值,对你没价值的事物,可能对社会大多数人都有价值。2,评价一家企业好不好,首先应该是客户说了算,前提是遵规守法。那些动辄骂平台的人也许该看看,自己的道德审判,能代表那些“沉默的大多数”的观点吗?还是以蚂蚁产品为例,余额宝解决了用户闲钱理财的问题,收款码让线下小店不用再配POS机,网商银行的贷款让小商家借钱不求人,这些受益者未必是喜欢表达的人,可他们的主张显然不该被那些道德先行者轻易“代言”。当然了,有些人总认为,企业好坏与否,有发言权的不只是客户,“全社会”都可以臧否。他们会说:你看,互联网反垄断那阵,蚂蚁不是被整改了么?都被锤了,还说不是“坏公司”?一家企业好不好,客户之外的社会认知确实很重要。但把被监管整改与“平台企业就是坏”挂上钩,未尝不是一种“挑唆”。监管和整改的目的,从来都是为了让企业更合规、让行业更健康,而不是要把企业一棒子打死。是时候校正认知坐标系了。那些拿着监管整改释放的“信号”当锤大厂令牌的人,既然那么信政策信号,为什么不把眼下吹向平台经济的政策暖风透露的“信号”也当回事?是习惯性偏倚,还是选择性失聪?本文系未央网专栏作者:佘宗明 发表,内容属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

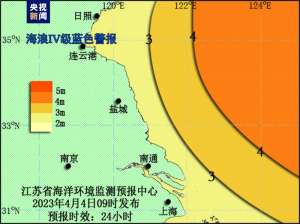

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤